הקדמה

הקדמה

החסכון הפנסיוני הוא חסכון לטווח ארוך. מלבד אלה המתקרבים לפרישה או שכבר פרשו, רובנו נפגוש את החסכון שלנו רק בעוד שנים רבות.

במרבית התכניות הפנסיוניות כספי החוסכים מושקעים בשוק ההון או במילים אחרות בכלכלה. יש בכך הגיון. אנו רוצים שהחסכון יצמח ויגדל כמו שהכלכלה צומחת וגודלת.

עם זאת, השקעה בכלכלה אינה חסרת סיכון. אחת למספר שנים יש אירוע משמעותי המשפיע על הכלכלה העולמית. בעת אירוע כזה הכלכלה נפגעת וערך ההשקעה שלנו יורד.

יחד עם זאת, לאורך ההיסטוריה, היו באופן משמעותי יותר שנים של תשואה חיובית מאשר שנים “רעות”. זהו אחד מעקרונות הבסיס שמאפשר לנו להשקיע את כספי החסכון ארוך הטווח שלנו מבלי לחשוש יותר מדי.

האם כל חסכון פנסיוני נפגע כתוצאה מהקורונה?

האם כל חסכון פנסיוני נפגע כתוצאה מהקורונה?

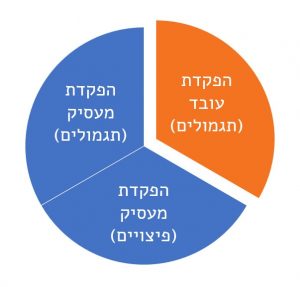

לא. ישנן תכניות פנסיוניות שאינן חשופות כלל לשוק ההון. למשל פנסיה תקציבית ותכניות ביטוח מנהלים שנפתחו לפני שנת 1991. בפנסיה תקציבית הקצבה מובטחת על ידי המעסיק. בתכניות ביטוח מנהלים לפני 1991 התשואה השנתית מובטחת על ידי חברת הביטוח לפי תנאי הפוליסה ללא קשר למצב השוק.

עמיתי קרנות הפנסיה הותיקות שבהסדר (שההצטרפות אליהן חלה לפני 1/4/1995) עלולים גם הם להיפגע אם כתוצאה ממצב שוק ההון יווצר גרעון אקטוארי משמעותי. כרגע לא ידועה רמת ההשפעה ויתכן שכלל לא תהיה.

היכן מושקע הכסף הפנסיוני שלי?

היכן מושקע הכסף הפנסיוני שלי?

התשובה תלויה בסוג המוצר הפנסיוני שלי ובמסלול ההשקעה שבחרתי. רוב החוסכים אינם בוחרים בצורה אקטיבית במסלול השקעה ולכן הכספים שלהם מושקעים במסלול “כללי”. החל מ 2017 מצטרפים חדשים מופנים למסלול כללי מותאם גיל, כלומר מסלול שבו תמהיל ההשקעות משתנה עם הגיל ורמת הסיכון יורדת עם ההתקרבות לגיל הפרישה.

מה מכילים מסלולי השקעה כלליים בתכניות הפנסיוניות?

מה מכילים מסלולי השקעה כלליים בתכניות הפנסיוניות?

מסלולי השקעה כלליים מכילים תערובת של אפיקי השקעה: מניות (בד”כ כ 25% – 30%), אגרות חוב של הממשלה ושל חברות מסחריות (בד”כ כ 30%), נכסים לא סחירים (כמו פרוייקטי נדל”ן גדולים, תשתיות ועוד), ונכסי השקעה אחרים (פקדונות, הלוואות, קרנות, תעודות סל וכמובן מזומן). הגופים המשקיעים משתדלים לפזר את ההשקעות באפיקים השונים ובמדינות שונות. עקרון הפיזור הוא עקרון חשוב בהשקעות ומטרתו לפזר את הסיכון כלומר לא לשים את כל הביצים בסל אחד.

מי מחליט במה להשקיע?

מי מחליט במה להשקיע?

לכל גוף פנסיוני יש ועדת השקעות אשר על פי החוק פועלת משיקולים מקצועיים וללא השפעה של הנהלת אותו הגוף. הועדה מחויבת בכללים ודיווחים על פי הנחיות המפקח על הביטוח והחסכון במשרד האוצר. הועדה גם חייבת לפרסם מראש את מדיניות ההשקעה הצפויה שלה בהתאם למסלול ההשקעה.

האם החוסך יכול לשלוט היכן מושקע החסכון הפנסיוני שלו?

האם החוסך יכול לשלוט היכן מושקע החסכון הפנסיוני שלו?

בתכניות פנסיה שנפתחו החל משנת 2004 רשאים החוסכים לבחור מסלול השקעה לפי העדפותיהם האישיות. כל גוף פנסיוני מציע מספר מסלולים והחוסך יכול לבחור בכל עת באיזה מסלול יושקעו כספי הפנסיה שלו. מי שלא יבחר יופנה למסלול הכללי כפי שראינו.

האם ניתן למשוך את כספי החסכון הפנסיוני לפני גיל הפרישה?

האם ניתן למשוך את כספי החסכון הפנסיוני לפני גיל הפרישה?

לרוב – לא. המחוקק עטף את החסכון הפנסיוני בהרבה הטבות מס, הן למעסיק והן לחוסך אך התנה אותן בכך שהחסכון ישמש כמקור הכנסה לאחר הפרישה לגמלאות.

שבירת ה”הסכם” הזה תטיל על החוסך קנס משמעותי של כ 35% ותכליתו לגרום לחוסך להמנע מצעד כזה.

האם ניתן למשוך כספי פיצויים שהופקדו לתוך החסכון הפנסיוני?

האם ניתן למשוך כספי פיצויים שהופקדו לתוך החסכון הפנסיוני?

כספי פיצויים שנמצאים בחסכון הפנסיוני עוברים לבעלות העובד לאחר סיום יחסי עובד-מעביד. עם זאת, תכליתם העיקרית היא לשמש חלק משמעותי מהפנסיה העתידית. לכן ברוב המקרים, משיכה של הכספים הללו, אינה מומלצת. לעמיתי הפנסיות הותיקות שבהסדר היא אפילו תגרום לאבדן הזכות לקבל קצבת זקנה.

מי שבכל זאת מבקש למשוך כספי פיצויים לאחר שהסתיימו יחסי עובד מעביד צריך לבצע התחשבנות מס מול מס הכנסה והגוף הפנסיוני. שוב, אין מתנות חינם. יתכן שיאלץ לשלם מס על הפיצויים וגם אם יקבל פטור, הפטור הזה יפגע בפטור העתידי על קצבת הזקנה שלו. כדי לחשב את גובה המס והפטור יש להיוועץ באיש מקצוע.

אם כבר פרשתי לפנסיה האם הקצבה שלי יכולה להיפגע כתוצאה מהירידות בשוק ההון?

אם כבר פרשתי לפנסיה האם הקצבה שלי יכולה להיפגע כתוצאה מהירידות בשוק ההון?

התשובה תלויה בסוג התכנית הפנסיונית ממנה אתה מקבל קצבה. בתכניות ביטוח מנהלים עד 1991 הקצבה אינה משתנה. בתכניות מאוחרות יותר הקצבה יכולה להשתנות לטובה או לרעה כתוצאה ממצב ההשקעות. גם בקרן פנסיה חדשה הקצבה יכולה להתעדכן אחת לתקופה כתוצאה מהתשואות על ההשקעות.

מה זה אג”ח מיועדות ולמה זה חשוב?

מה זה אג”ח מיועדות ולמה זה חשוב?

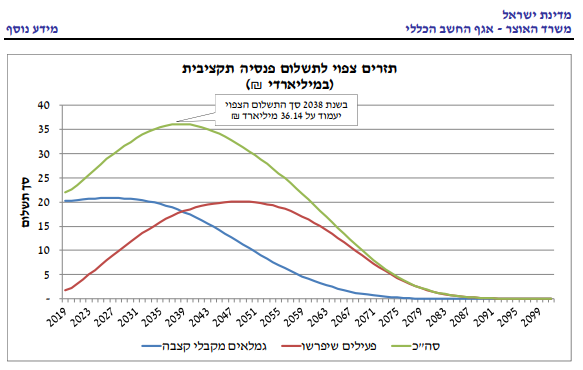

אגרות חוב מיועדות הן אגרות חוב שהממשלה מקצה אך ורק לקרנות הפנסיה המקיפות, ותיקות וחדשות, כדי לתת להן תשואה מובטחת על חלק מכספי החוסכים. התשואה הזו עומדת על כ 4.86 אחוזים בצמוד למדד. בקרנות הפנסיה החדשות כ 27% מכספי החוסכים מוקצים לאג”ח המיועדות וכ 60% מכספי הפנסיונרים.

אגרות החוב המיועדות מגינות על כספי החוסכים, במיוחד בתקופות בהן הביצועים בשוק ההון אינם טובים. מדובר למעשה בעוגן חשוב שמבטיח שלא כל החסכון שלנו יהיה חשוף לשוק ההון. לתכניות ביטוח מנהלים ולקופות גמל אין אג”ח מיועדות.

מה אם אני עומד לפרוש ממש בקרוב?

מה אם אני עומד לפרוש ממש בקרוב?

אם קצבת הזקנה המתוכננת מבוססת על תכנית פנסיונית צוברת כמו קרן פנסיה חדשה או ביטוח מנהלים שלאחר 1991 אזי הפגיעה בחסכון שקרתה כתוצאה ממצב שוק ההון תגרום לקצבה נמוכה ממה שתכננתם. במקרים כאלה ניתן לשקול דחייה של קבלת הקצבה או קבלת קצבה כעת על בסיס חלק מהחסכון בלבד. בכל מקרה של התכוננות לפרישה והתלבטויות לקראת פרישה מומלץ מאד מאד להתייעץ עם בעל מקצוע כדי לא לגרום נזק בלתי הפיך.

מה עם קרנות ההשתלמות?

מה עם קרנות ההשתלמות?

קרנות השתלמות גם הן מוצר שלרבים מהווה חיזוק של החסכון הפנסיוני. גם קרנות ההשתלמות זוכות להטבות מס כדי לעודד את הציבור לחסוך בהן. אמנם קרן ההשתלמות הופכת נזילה לאחר 6 שנות חסכון אולם ככלל עדיף להמשיך לחסוך בה ולנצל את הטבות המס שבה לאורך שנים ארוכות.

האם כדאי למשוך קרן השתלמות נזילה כעת?

האם כדאי למשוך קרן השתלמות נזילה כעת?

התשובה תלויה בסיבת המשיכה. אם מדובר במשיכה כתוצאה מחשש מביצועי שוק ההון כעת יתכן שמוטב לחשק שיניים ולהתאפק ולהמתין להתאוששות השוק לאחר משבר הקורונה, שוב מתוך תפיסה שמדובר בחסכון לטווח ארוך. מי שלא מצליח לישון בלילה יכול גם להחליף מסלול השקעה בעצמו (דרך אתר האינטרנט) מבלי למשוך את הכספים.

ישנם מקרים בהם המשפחה נקלעה למצוקה כלכלית המחייבת שימוש בחסכונות נזילים. במקרה כזה קרן ההשתלמות בהחלט יכולה לשמש אמצעי ליציאה מהמצוקה. ניתן גם לבצע משיכה חלקית מקרן ההשתלמות.

האם ניתן למשוך קרן השתלמות לא נזילה?

האם ניתן למשוך קרן השתלמות לא נזילה?

משיכה של קרן השתלמות לא נזילה מחוייבת במס הן על הרווחים והן על סכום המשיכה. סכום המשיכה יחויב במס בגובה המס השולי של החוסך. מכיוון שהקרן אינה יודעת מה גובה מדרגת המס של המבקש היא תנכה מס בגובה 47% (!) באופן אוטומטי בכל משיכה כזו. כדי לקבל החזר, על המבקש להגיש דוח מס שנתי למס הכנסה או לבקש מראש אישור ממס הכנסה לפני המשיכה.

שוב, משיכה כזו אינה מומלצת ויכולה לשמש כאמצעי להקלת מצוקה כלכלית כאשר מוצו אמצעים אחרים.

האם השוק יכול לרדת עוד? לא עדיף לצאת כעת ולחזור כשהשוק יתייצב?

האם השוק יכול לרדת עוד? לא עדיף לצאת כעת ולחזור כשהשוק יתייצב?

כן, השוק עוד יכול לרדת. הבעיה היא שאף אחד לא יודע לנבא עד לאן ירד ומתי יתחיל לעלות ולהבריא. עם זאת, די ברור שאם משבר הקורונה ייפתר, בין אם יימצא חיסון, או תרופה, או שהתפשטות הנגיף תיעצר אז הכלכלה תחזור ברובה למצבה הקודם של יציבות וצמיחה.

נתוני העבר ממשברים קודמים הראו שמי שיצא מהשוק אחרי ירידות וחזר אליו אחרי שהחלו עליות ברוב המקרים הפסיד יותר כסף ממי שהתאפק. אבל, אף פעם לא ניתן להסיק ממה שקרה בעבר לגבי העתיד. היזהרו מיועצים שיגידו לכם שהם יודעים בוודאות מה יקרה.

איך אני יודע מה מצב החסכון הפנסיוני האישי שלי?

איך אני יודע מה מצב החסכון הפנסיוני האישי שלי?

היכנסו לאיזור האישי באתר האינטרנט של הגוף הפנסיוני שלכם. אם אתם לא יודעים להיכן מופקדים הכספים הפנסיוניים שלכם, הביטו בתלוש השכר או התייעצו עם בעל רשיון פנסיוני.

באיזור האישי אפשר לראות תמונה עדכנית של החסכון (בד”כ נכונה לסוף החודש הקודם) וכן פרטים נוספים כמו פרטי ההפקדות, מסלול השקעה וכד’.

איך אני יודע במה בדיוק מושקע הכסף הפנסיוני שלי?

איך אני יודע במה בדיוק מושקע הכסף הפנסיוני שלי?

לאחר שזיהיתם את פרטי התכנית ומסלול ההשקעה היכנסו לאחד מהאתרים הבאים של משרד האוצר: פנסיה-נט (לקרנות פנסיה), ביטוח-נט (לביטוח מנהלים) או גמל-נט (לקופת גמל). חפשו בגוגל ושימו לב שאתם מופנים לאתר עם סיומת gov.il. באתרים אלה תראו את פרטי המסלולים השונים לפי הגופים השונים. בחרו במסלול שלכם ותוכלו לראות את פירוט הקצאת ההשקעות לפי אפיקי ההשקעה השונים.

מה קורה לחסכון הפנסיוני שלי אם פוטרתי או הוצאתי לחל”ת?

מה קורה לחסכון הפנסיוני שלי אם פוטרתי או הוצאתי לחל”ת?

הפסקת עבודה גורמת להפסקת ההפקדות הפנסיונית. יתרה מכך, היא עלולה לפגוע בכיסוי הביטוחי לנכות או מוות וכן בזכות לחזור לאותה תכנית פנסיונית בעתיד.

במקרה שהפסקת העבודה היא קצרה (חודש או חודשיים) ברוב המקרים אין צורך לעשות כלום. בקרן פנסיה הכיסוי הביטוחי יישמר במנגנון של ארכת ביטוח. בביטוח מנהלים לרוב יופעל מנגנון ריסק (ביטוח) זמני. בפנסיה תקציבית יתכן ותרצו לרכוש על חשבונכם את חודשי הותק החסרים.

בכל הפסקה ארוכה יותר מומלץ להסדיר את עתידה של התכנית הפנסיונית שלכם באמצעות סוכן ביטוח פנסיוני מורשה. אל תתנו לתכנית לדעוך לבד כי זה עלול לגרום לכם נזק בלתי הפיך. ברוב המקרים ניתן להסדיר המשכיות של התכנית בתקופה של היעדר עבודה בעלות נמוכה.

מה עם עצמאים שמפקידים הפקדה חודשית לתכנית פנסיונית?

מה עם עצמאים שמפקידים הפקדה חודשית לתכנית פנסיונית?

עצמאים שהכנסתם נפגעה כעת ומפקידים לפנסיה בהוראת קבע חודשית יכולים לפנות ולבקש מהגוף הפנסיוני “לדלג” על חודשי הפקדה מסויימים ולשלם רק עבור הכיסוי הביטוחי מבלי להפקיד לחסכון. הפגיעה בפנסיה של חודש או חודשיים ללא הפקדה לחסכון לא תהיה משמעותית אך זה יקל עליהם בתקופת ההסגר.

איזו כותרת ארוכה לנושא די פשוט שיש בו מידה רבה של צדק חברתי וכלכלי. הפעם הפוסט אינו בליבת כלכלת המשפה אלא בעיוות היסטורי (לא יחיד) במערכת הפנסיונית בישראל.

איזו כותרת ארוכה לנושא די פשוט שיש בו מידה רבה של צדק חברתי וכלכלי. הפעם הפוסט אינו בליבת כלכלת המשפה אלא בעיוות היסטורי (לא יחיד) במערכת הפנסיונית בישראל.